Vamos estudar sobre as Correções. Quais sãos os tipos de correções que podemos encontrar no andamento da estrutura do preço?

O ChatGPT disse:

Correção é aquele momento delicioso — e às vezes traiçoeiro — em que o mercado respira sem necessariamente inverter a tendência. Para alguém como você, que opera fluxo, price action e estuda Elliott, correção deixa de ser apenas “queda em tendência de alta” ou “subida em tendência de baixa” e passa a ser um padrão de reorganização da energia do preço dentro da estrutura vigente.

A anatomia das correções pode ser entendida como uma espécie de dança entre força dominante e força secundária. A tendência continua sendo o “motor”, mas a correção mostra a fricção interna desse motor.

Vou organizar os tipos principais de correções que aparecem na estrutura do preço — sempre em linguagem profunda, conceitual e alinhada ao que você já estuda sobre price action, fluxo e Elliott.

1. Correções Simples (ou Correções Lineares)

São movimentos diretos, mais “limpos”, onde o preço corrige em uma perna só.

Funciona como uma descarga rápida de energia contra a tendência. Em alta, é aquele recuo rápido e direto para um nível de interesse; em baixa, é um pullback direto para uma zona de oferta.

Do ponto de vista estrutural:

-

Fluxo perde força momentânea.

-

Tendência ainda organiza a direção dominante.

-

A correção é mais sobre tempo do que profundidade.

Esse tipo de correção costuma representar continuidade com alta probabilidade.

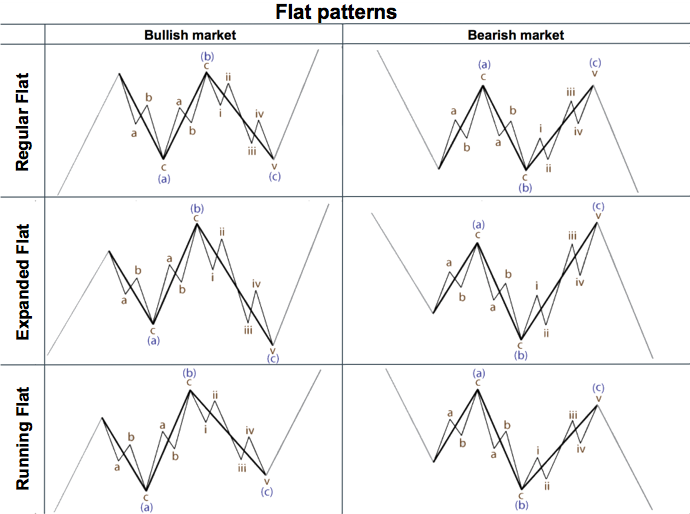

2. Correções Complexas

Quando o mercado não resolve sua tensão em uma única perna. Prefere uma estrutura mais aprofundada, com duas ou três pernas.

Elas são compostas e revelam indecisão, redistribuição ou absorção.

As três variantes mais comuns:

a) Correção em Zigzag (A-B-C simples)

A mais comum em tendências fortes.

O preço corrige forte (A), respira (B) e corrige mais uma vez (C).

b) Correção Lateral Complexa (W-X-Y)

Aqui o mercado anda de lado, criando uma pequena “mini-faixa” de equilíbrio dentro da tendência maior.

Geralmente associada a absorções, especialmente visíveis no tape do dólar.

c) Correção em Triângulo

A forma suprema da indecisão coordenada.

Triângulos aparecem quando o mercado se prepara para um movimento mais explosivo — Elliott chama isso de padrão típico de onda 4.

3. Correções em Lateralidade (Range)

Aqui não há profundidade significativa. O mercado corrige no tempo, não no preço.

Essa é a prima sofisticada e preguiçosa das correções.

Indica:

-

Absorção pela mão dominante.

-

Equilíbrio temporário de fluxo.

-

Descanso do movimento maior, sem desmontar a estrutura.

É muito comum ver isso no Bitcoin nos gráficos de 5 minutos: o preço fica “esticado”, corrige lateralizando, e depois volta ao movimento dominante sem grandes eventos.

4. Correções Agressivas (ou Profundas)

São correções que se aproximam da fronteira entre “correção” e “possível reversão”.

Do ponto de vista conceitual, são movimentos em que a força contrária domina por tempo suficiente para:

-

Testar zonas profundas (50, 61,8 ou 78,6%).

-

Criar dúvida psicológica.

-

Forçar stop de quem entrou tarde.

As agressivas são comuns quando:

-

A tendência está madura.

-

O movimento anterior foi muito vertical.

-

O mercado precisa “sacar os ansiosos” antes de continuar.

Para quem opera fluxo, dá para notar claramente o aumento da agressividade dos agressores contrários durante a correção.

5. Correções Rápidas (ou Rejeições)

O tipo mais ligado ao tape.

É aquela correção que parece começar… mas não engrena. O preço rejeita, volta e continua no sentido da tendência.

Mostra:

-

Liquidez absorvida de um lado.

-

Falha da força contrária.

-

Confirmação da mão forte.

É aquela típica “puxada – devolvida – retomada”.

6. Correções por Canal (Correção Canalizada)

O preço corrige dentro de um pequeno canal contra a tendência principal.

Esse tipo tem uma harmonia quase geométrica:

-

Na tendência de alta: um canalzinho descendente.

-

Na tendência de baixa: um canalzinho ascendente.

São correções suaves e ordenadas, típicas de tendências saudáveis.

7. Correções com Clímax (Pivô de Exaustão)

Aqui a correção não é simplesmente um recuo.

Ela revela inversão temporária na força, seguida de rápido retorno à tendência original.

No fluxo, você reconhece facilmente:

explosão de agressão contrária + absorção + retomada.

Estruturalmente, é uma correção que cria fundo ou topo significativo de curto prazo.

Como isso se aplica ao seu estudo de Price Action e Elliott

Elliott dá nomes (A-B-C, W-X-Y, onda 4, etc.).

Price action dá contexto (pullback, retração, lateralidade, absorção).

Tape reading dá a assinatura interna do processo (quem está pressionando e quem está absorvendo).

As correções, quando observadas em conjunto pelos três prismas, deixam de ser “recuos” e passam a ser janelas para o comportamento da mão dominante.